みずほ銀行の株価はなぜ安い?株配当は?今後の展望を徹底予測!

高配当銘柄で有名なみずほ銀行。

株価低迷が続いてるけど今は買いなの?

今回はそんな疑問を解消していきます。

目次

みずほ銀行の株価はなぜ安い?

みずほ銀行の株価が安い理由は次の3つです。

・財務指標が3メガ銀行の中で一人負け

・システム障害の頻発で不信感が高まった

・海外事業が不調

・顧客の満足度が低い

では一つずつ解説していきます。

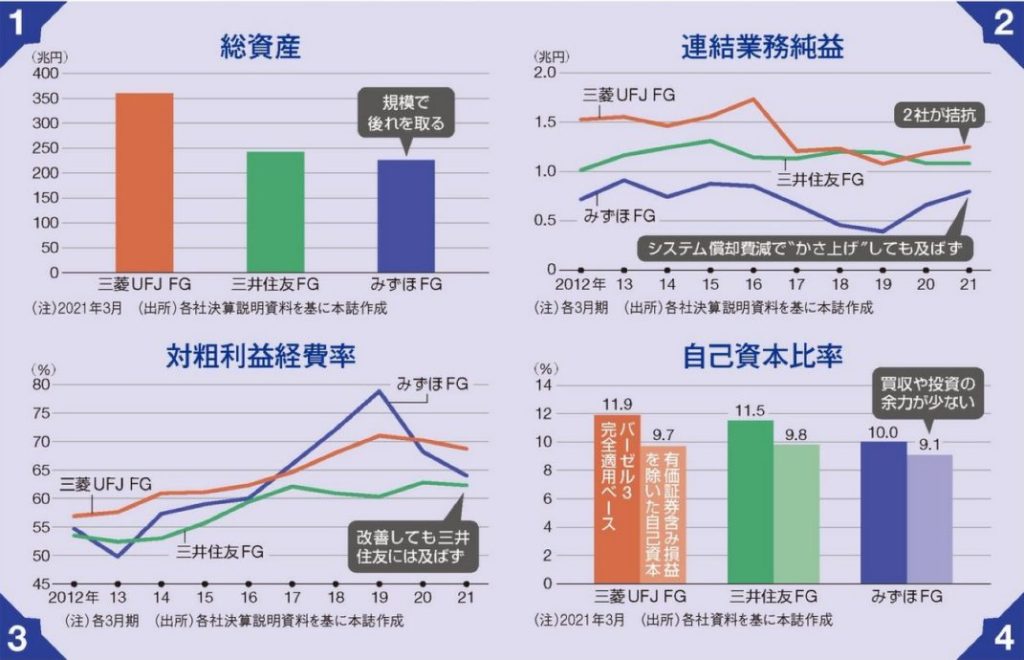

財務指標が3メガ銀行の中で一人負け

上記は3メガ銀行(みずほ、三菱、三井住友)の財務指標を比較したものです。

全体として悪くはないものの、どこかパッとせず3行の中では一人負けの状況となっています。

連結業務純益とについては19年度を底に21年まで大きく改善してきていますが、他2行には及びません。

またシステム障害による業務改善命令によって金融庁がOKを出すまで新規事業及び投資をストップせざるを得ない状況にあり、非常に苦しい状況となっています。

いかにシステム障害の問題を素早く解決し、信用を取り戻せるかという点が大きなポイントとなりそうです。

システム障害の頻発で不信感が高まった

みずほのシステム障害は2021年2月~9月の間に8回も発生しており、もはやお家芸と言えるレベルです。

第三者委員会の報告を受けて再発防止策を打ち出したものの、その後も障害が続くなど事態収拾の兆しは見えていません。

なぜ、みずほだけシステム障害が頻発するの?

それはシステム軽視によるコストカットが原因だといわれています。

みずほは2019年に新しい感勘定系システム「MINORI」へ移行しています。

しかしATMなどの周辺機器側は古いまま使用されていることが多く、中にはメーカーの保守期限が切れてから10年以上の部品を使用している例もあるとのことです。

これらはいずれも経費削減のために真っ先にシステムがコストカットされた結果です。

他のメガバンク幹部いわく、銀行にとって最も重要な基盤でコストカットなどありえないと話しており、みずほ銀行と他銀行の意識違いが見て取れます。

海外事業の出遅れが致命的

日本のGDP成長が期待できない現在、メガ銀行にとって海外ビジネスが主戦場となりつつあります。

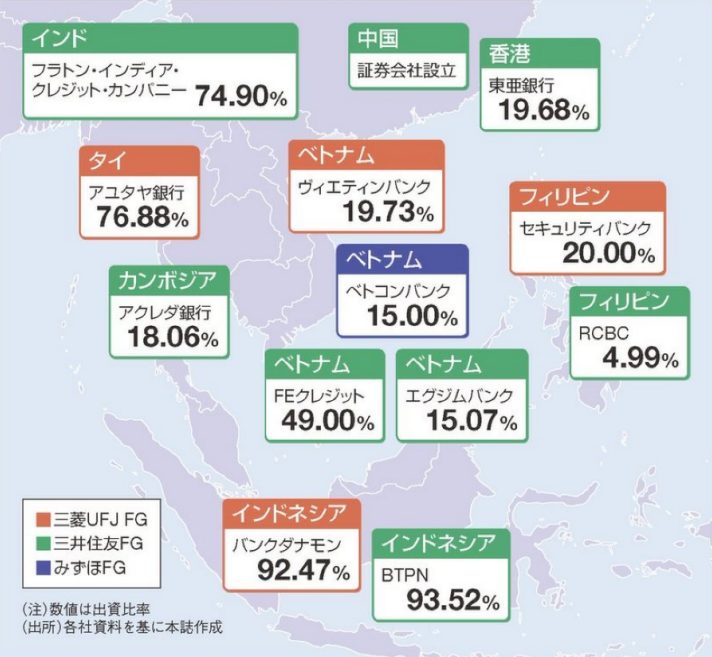

上手は東南アジアでの3メガ銀行の出資案件を記載したものです。

三菱UFJと三井住友が盤石な体制を整える中、みずほが出資できているのがベトナムの1件のみ。

みずほ銀行はなぜこれほどまでに出遅れてしまったの?

銀行には規制があり、8%以上の自己資本比率が求められています。

8%に満たない場合は投資をすることができません。

みずほにとっては買収より先に自己資本比率を高める必要があったため、このような出遅れが発生しました。

現在は9.1%の自己資本比率があるから、これから投資スタートできる?

今から投資はできますが、優良な企業はほぼ他行に狩りつくされた後なので、うまみは少ないと言えます。

みずほはこれに対して、貿易に必要な資金調達などのサービスを手掛ける「B to B」に期待をかけています。

しかし現地銀行を押さえている他行にさらに溝を開けられる可能性は高いです。

顧客の満足度が低い

顧客満足度の低さもみずほが低迷している理由の一つと言えます。

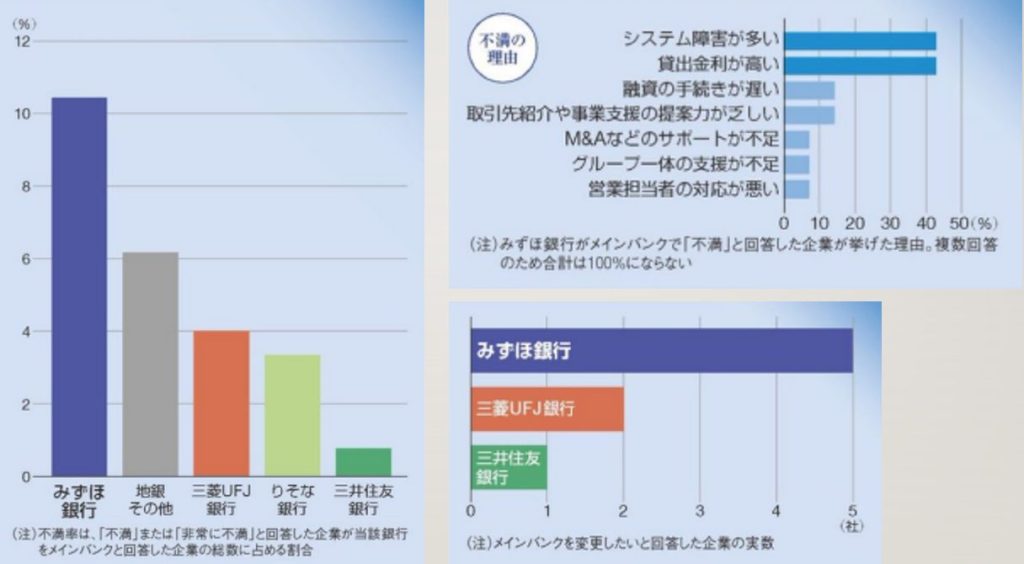

上記は東洋経済が東証1部企業(2048社)に対して実施したメインバンクアンケート調査の結果です。

左側の図はメインバンクに対する満足度に対して「不満」または「非常に不満」と答えた割合を示します。

結果によるとみずほ銀行をメインバンクにしている企業のうち約10%が不満を抱えていることになります。

不満の理由第一位はやはりシステム障害ですが、同率で貸出金利の高さもあるようです。

右下の図は源氏阿野メインバンクを変更したいと考えている企業の数を示しています。

ここでもみずほの人気のなさが浮き彫りとなりました。

みずほ銀行の株価の今後。株を買うべきか。

みずほ銀行の株を今買うべきかどうかは非常に難しいところです。

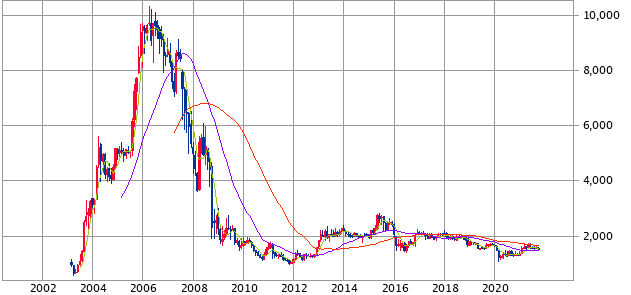

上記は2000年代~2021年の株価チャートですが、長期低迷が続いていることがわかります。

前述したように、みずほはまだ課題が山積みのため、まだしばらくは低迷が続く可能性が高いです。

値上がりを期待したキャピタルゲインの投資家は手を出すべきではないでしょう。

みずほ銀行の株配当は魅力的

しかし配当利回りの高さは目を見張るものがあります。

2021/10/29時点でのみずほ銀行の財務指標を下記に記載します。

これを見るとPER、PBRは非常に割安で配当利回りも高水準です。

株価も歴史的な安値圏にあるため、下落によるダメージも限定的と言えます。

したがっインカムゲインを得るための高配当投資と割り切れば有望な銘柄になります。

三菱UFJ、三井住友も配当利回りが非常に高いので、みずほだけではなくこれらの銘柄も併せて購入することでリスクヘッジをしつつ高配当投資ができるのでおすすめです。

| 株価(2021/10/29時点) | 配当利回り | |

| みずほ銀行(8411) | 1505円 | 4.98% |

| 三菱UFJ銀行(8306) | 622.5円 | 4.34% |

| 三井住友銀行(8316) | 3721円 | 5.37% |

メインバンクのシェアは依然として高いことが安心材料

懸念材料の多いみずほ銀行ですが、上場企業のメインバンクのシェアは依然として高い水準にあります。

三菱UFJ銀行:25.3%

みずほ銀行:25.0%

三井住友銀行:21.2%

上場企業レベルの会社はメインバンクをなかなか変えづらいこともあり、今後しばらくはシェアの高さは続くことが予想できます。

したがってメインバンクの乗り換えが急激に進んで業績が急落するということは考えづらく、優秀な高配当銘柄として機能することが期待できます。

まとめ:みずほ銀行の株価はなぜ安い?株配当は?今後の展望を徹底予測!

最後にこれまでの内容をまとめておきます。

・みずほ銀行は財務・満足度・信頼性・海外事業に課題を抱えているために株価が安い

・株価の値上がりは期待できないが配当利回りが高さは魅力的

・メインバンクのシェアは依然高く、高配当銘柄として保有しておくのはあり